行业追踪 石油化工市场价格走势周报(7月3日-7月7日)

发布时间:2023年07月11日19:05

中物联危化品物流分会

发布时间:2023年07月11日19:05

中物联危化品物流分会

关注中物联

关注中物联

石油市场:

石油市场价格走向:

图表来源:卓创资讯

原油:

上周油价整体震荡为主,美原油围绕70美元/桶上下波动。因为休市的问题,市场交投清淡,资金入场意愿一般。从基本面来看,主要利好来自沙特延长自愿减产,8月将继续自愿减产100万桶/天,不仅如此,沙特更是向市场传递了稳定油市的信号。但是,考虑到美联储和欧洲央行等均将延续加息,市场对宏观需求下行保持谨慎。所以,油价虽然略显偏强,但是整体维持波动行情。

成品油:

上周国内汽、柴油市场震荡上行,基本面并未有明显改观,受消息面以及原油成本反弹支撑,汽柴油批发价格上涨,但高位反弹阻力位较大,且缺乏需求持续支撑油价涨势动能不足,个别市场冲高遇阻谨慎探涨,波动幅度在100-200元/吨不等。高温天气持续,汽车空调用油量有所增加,但居民出行半径仍未明显扩大,汽油需求增幅有限,加油站需求略显乏力,但是业者对汽油市场仍持谨慎乐观心态;柴油需求端表现疲软,户外工矿基建行业用油量不高,终端去库存节奏缓慢,因此新单成交谨慎,刚需小单入市采购,贸易商按需补货,低价区交投为主。周内山东市场汽油主流成交区间在8550-8720元/吨;柴油主流成交区间在6740-6840元/吨。

燃料油:

上周燃料油市场涨跌互现。上周油价整体震荡为主,美原油围绕70美元/桶上下波动。消息面利好指引,燃料油市场需求表现不一,行情涨跌互现。渣油方面,上周山东柴油市场价格小幅上涨,不过渣油市场下游需求有所减少,价格先涨后跌。山东地区低硫渣油成交参考4300-4300元/吨,较6月29日跌60元/吨。中硫渣油成交参考3950-4470元/吨,较6月29日涨85元/吨;华北地区低硫渣油成交参考4750-4750元/吨,较6月29日跌150元/吨;华东地区低硫渣油资源成交参考4250-4280元/吨,较6月29日涨90元/吨。油浆方面,成本端利好支撑,下游需求温和增长,油浆价格小幅上涨。船用油方面,调油成本涨跌互现,终端需求疲软难改,船燃批发、供船市场稳中下行。

沥青:

上周除华东和西北地区价格较为稳定以外,其余区域现货价格均以小幅调整为主。从成本端来看,上周油价整体维持波动行情,成本端对沥青现货价格的支撑有限,当前沥青市场行情仍由供需逻辑占据主导作用,供需端对沥青价格整体偏空。尽管华南地区由于广石化价格优势明显,炼厂出货较好,主营炼厂上调沥青结算价格,带动区域内市场价走高。但当前沥青市场刚性需求尚未出现明显改善,而随着地方炼厂原料问题得到缓解,部分地炼陆续恢复沥青生产,沥青市场供应端利好减弱,山东地区沥青现货价格出现了明显下跌。华北地区虽然开工负荷率仍维持低位,但受到区域价差的影响,价格小幅走低。因此,综合来看,近期沥青现货价格仍维持偏弱运行。

基础油:

据某机构数据统计,截至7月6日,国内一类基础油150SN主流含税价格在6900-7200元/吨,150N主流价格区间为8100-8800元/吨,150N均价为8555元/吨,环比涨4.69%,同比涨0.35%。上周工业白油的销售价格出现集中上调,涨幅在500-1500元/吨。从市场反馈来看,上游厂家价格上涨,下游生产成本增加,需求表现谨慎,市场成交较为清淡。整体来看,当前白油市场处于调整期,市场价格调整幅度较大,后市随着市场逐渐规范,价格变化将趋于稳定。上周二类进口基础油窄幅调整为主,目前进口资源整体偏紧,但因与国产资源价差较大,目前成交多刚需为主。上周台塑150N价格参考9150-9300元/吨,500N价格参考9450-9500元/吨。上周国际原油整体维持震荡格局,国内再生基础油市场上行趋势明显,废油价格回涨,再生油生产成本上涨。截至7月6日,国内废油价格区间在4800-4900元/吨。据卓创资讯数据统计,截至上周四,国内一类150SN主流含税价格在6900-7200元/吨,均价为,7108.3元/吨,较6月29日相比涨5.7%。上周一类进口油市场整体表现下行,目前下游需求一般,市场成交刚需为主,150BS价格在10000元/吨左右。

石油焦:

上周国内石油焦市场交投氛围良好,价格呈现上行走势。主营单位方面,三大主营集团下属炼厂依据自身情况进行涨跌调整。地炼方面,上周部分炼厂开工负荷小幅下降并伴有部分炼厂执行装置检修计划,地炼焦资源供应相对紧张,指标货及普货均有所上调,尤其是指标货炼厂石油焦出货情况良好,目前炼厂整体无库存运作。据某机构测算,7月6日国内石油焦均价为2270元/吨,较6月29日涨16元/吨,涨幅为0.71%。山东地炼石油焦均价为1728元/吨,较6月29日涨58元/吨,涨幅为3.47%。低硫焦方面,经过前期价格出现松动后,下游采购意愿增加,且在终端需求稳定支撑下,地炼低硫焦依据指标情况进行出货,主营低硫焦涨跌调整,石墨电极市场持稳交投,对低硫焦支撑有限。中高硫焦方面,月初下游积极备货,同时在部分炼厂降量的情况下,需求端保持良好支撑,下游备货意愿较强,市场成交气氛活跃,上周中高硫焦呈现温和向好局面。

化工品市场:

01 产品周度价格波动分析

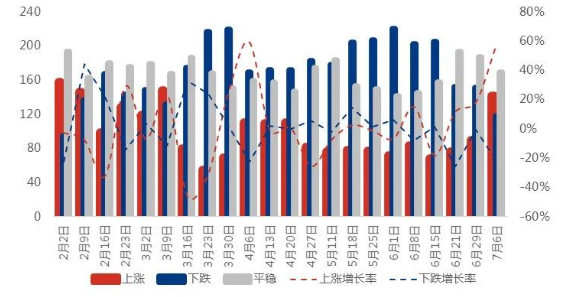

图1 周度价格涨跌情况分析

图片来源:隆众资讯

上周期(7月3日-7月6日)429个主流品种中,价格上涨的共计142个(占比33.1%),环比增加52个;价格下跌的品种有118个(占比27.5%),环比减少33个;价格平稳的品种有169个(占比39.4%)。

图2 周度价格涨跌趋势分析

图片来源:隆众资讯

据某机构监测显示,6月价格上涨产品平均占比在18.2%左右,进入7月,上涨产品数量直线增长,占比达到33.1%。6月至今,下跌产品数量基本呈递减趋势,上周价格下跌产品有118个,占比由6月初的50.8%降至27.5%,波动幅度较大。

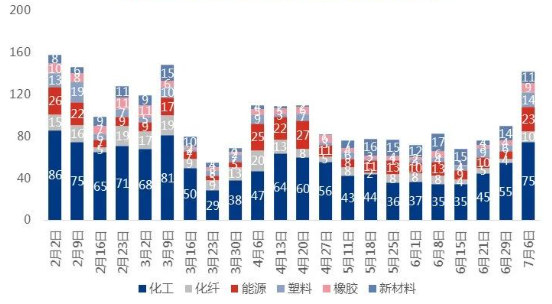

图3 周度价格上涨趋势分析-按行业

图片来源:隆众资讯

据某机构监测的主流产品数据显示,上周,价格上涨数量环比增加的行业有5个,增幅由高到低依次为能源、化纤、塑料、橡胶、化工,涨幅在36.36%-228.57%之间;新材料产品上涨数量减少,跌幅21.43%。近4周内价格呈现持续上涨的品种有4个,具体如下:

图片来源:隆众资讯

图4 周度价格下跌趋势分析-按行业

图片来源:隆众资讯

据某机构监测的主流产品数据显示,价格下跌数量减少的行业有5个,分别是化工、化纤、能源、塑料、新材料,减少幅度在8.7%-64.29%之间不等;下跌数量上涨的行业为橡胶。近4周价格持续下跌的品种有27个,主要集中在化工、橡胶等行业,具体如下:

图片来源:隆众资讯

图5 期货(含准期货)品种周度价格波动对比

图片来源:隆众资讯

02 能化行业涨跌榜

图片来源:隆众资讯

波动较大产品消息

01、LNG

供应:上周国内液化气商品量总量为53.02万吨左右,较两周前增加2.04万吨或3.99%,日均商品量为7.57万吨左右;

船期:上周国际船期到港量69.5万吨,符合预期,以华东为主;

库存:截至7月6日,液化气港口库存总量约260.70万吨。

02、甲醛

截至7月06日,甲醛产量66270吨,较两周前同期减少670吨,环比-1.00%。

截至7月06日,甲醛产能利用率37.23%,较两周前同期减少0.23%,环比-0.61%。

03、EVA

上周国内EVA市场开启上涨;

EV——上周平均毛利在4413元/吨,较两周前-123元/吨。

上周中国EVA行业产量3.71万吨,国内行业产能利用率71.56%,环比+7.53%,同比-9.23%;

上周国内EVA装置恢复开工增多,产能利用率回升。

04、丙烯酸

国内丙烯酸及酯产业链产品多数窄幅波动;

丙烯酸理论利润较两周前变化246.11元/吨;丙烯酸丁酯理论利润较两周前-93.9元/吨。

上周丙烯酸开工率评估为48.79%,较两周前-1.83%;丙烯酸丁酯开工率评估为42.71%,较两周前-1.55%。

05、苯胺

上周期国内苯胺企业苯胺装置平均开工率在80.73%,较两周前上涨3.74%。

上周期国内苯胺价格连续下调,截至7月6日,华东苯胺主流商谈在9450元/吨承兑,华北苯胺主流商谈在9450元/吨承兑。

上周,国内苯胺平均开工负荷约为80.73%,周产量约6.73万吨。

06、PX

PX:截至2023年7月6日,上周国内PX产量为62.29万吨,周均开工率74.65%,周内个别企业因装置问题,负荷降低。自7月1日起,增加海油惠州二期150万吨装置,PX国内产能4373万吨。

PTA:下游来看,PTA开工78.96%,周内威联化学负荷继续降低,台化重启出料,海南逸盛提负荷,三房巷1#停机。嘉通能源250万吨装置投产,2023年5月,产能基数7650万吨。

内容汇总由中物联危化品物流分会收集整理,转载请标明出处。

责任编辑:中物联危化品物流分会

责任编辑:中物联危化品物流分会